Mit der Vorlage des italienischen Haushaltsentwurfs, der u. a. ein bedingungsloses Grundeinkommen und eine Senkung des Renteneintrittsalters finanzieren will, eskalierte der Streit zwischen der EU-Kommission und der ihr unliebsamen italienischen Regierung. Erstmals in der Geschichte der EU wurde ein Haushaltsentwurf von Brüssel zurückgewiesen, worauf man in Rom erst mit einem „uns egal“ reagierte, um dann verbal auf einen totalen Konfrontationskurs umzuschwenken.

So will sich Innenminister Salvini von niemandems Vorschriften machen lassen, der, wie EU-Kommissionschef Juncker, „betrunken in der Öffentlichkeit auftritt“, während Vize-Regierungschef Di Maio „europäischen Institutionen“ vorwarf, „Terrorismus auf den Märkten“ zu betreiben.

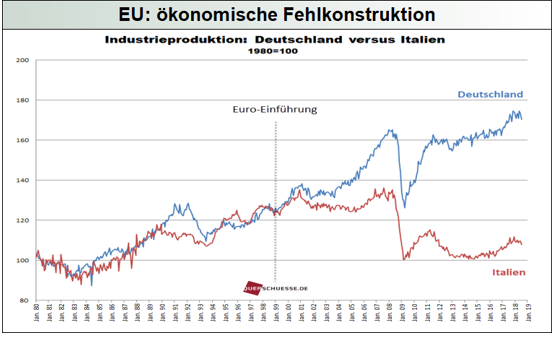

Als systemrelevanter Schuldner mit einer Staatsverschuldung von 2,3 Billionen Euro und einem völlig maroden Bankensektor weiß Italien um sein enormes Erpressungspotential gegenüber den EU-Institutionen, denn scheitert Italien, dann scheitern der Euro und die EU in ihrer heutigen Form! Die Idee des Europaministers und Währungsexperten Savona, sogenannte Mini-BOTs als Parallelwährungen einzuführen, ist dabei mehr als nur eine ernst zu nehmende Drohung, könnte doch Italien so allen anderen demonstrieren, wie man schnell und effektiv die währungs- und haushaltspolitische Souveränität zurückgewinnt.

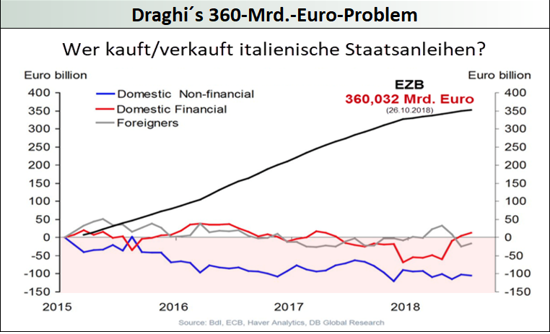

Mit dieser (gewollten?) Eskalation erhöht sich der Druck auf die den Euro unter keinen Umständen scheitern lassen wollende deutsche Politik, den (längst stattfindenden) Umbau der EU in eine bedingungslose Haftungsunion, beschleunigt voranzutreiben. Die Drohkulisse dafür verstärkte (bezeichnenderweise) auch noch EZB-Chef Draghi, nivellierte doch dieser inmitten der Italien-Krise plötzlich sein im Jahr 2012 gegebenes whatever-it-takes-Euro-Rettungs-Versprechen: „Unser Mandat ist es, mittelfristig Preisstabilität zu sichern und nicht, die Tragfähigkeit von Staatsschulden unter allen Umständen zu garantieren!“

Auf diesen Wink mit dem Zaunpfahl reagierte zwar (nur!) die Bundesbank unmittelbar, indem sie zur Reduzierung des „nationalen Problems“ (Staatsverschuldung) „nationale Solidarität“ in Form einer „Solidaritäts“-Zwangsanleihe für reiche Italiener einforderte, doch wird die von der Peripherie gesteuerte EU genau dieses mit Blick auf die „deutsche Kreditkarte“ zu verhindern wissen!

Fazit:

Obwohl Italiens Probleme im kommenden Jahr wahrscheinlich weiterhin den Euro belasten werden, glauben wir immer noch, dass sich die Währung gegenüber dem Dollar als Reaktion auf eine günstige geldpolitische Wende festigen wird. Der Euro ist seit Ende September gegenüber dem US-Dollar um fast 2% gefallen. Zum Teil spiegelt dies eine breitere Stärke der Dollar-Stärke wider. Die meisten G10-Währungen haben in den letzten Tagen gegenüber dem Greenback an Boden verloren. Die Schwäche des Euro fiel jedoch auch mit einem Anstieg der Rendite zwischen zehnjährigen italienischen und deutschen Staatsanleihen ein, inmitten Italiens Sackgasse. Tatsächlich waren die Sorgen Italiens für den größten Teil dieses Jahres ein wesentlicher Treiber der einheitlichen Währung. Die Ansteckung auf die anderen europäischen Anleihemärkte war zwar sehr begrenzt, es überrascht jedoch nicht, dass die Sorge um Italien den Euro belastet hat. Immerhin ist Italien die drittgrößte Volkswirtschaft der Eurozone und die Besorgnis über das Wirtschaftswachstum und die Stabilität der Fiskalpolitik werden sich zwangsläufig auf die Währung auswirken. Unseres Erachtens wird sich die Rendite-Spanne zwischen zehnjährigen italienischen BTPs und deutschen Bundesanleihen von heute bis Ende 2019 um etwa 50 Basispunkte auf 350 Basispunkte erhöhen. Dies könnte den Euro auf den ersten Blick auf 1,10 Dollar drücken. Wir glauben jedoch, dass die einheitliche Währung im nächsten Jahr gegenüber dem Dollar an Wert gewinnen wird, da die Zinserwartungen – die den Euro im Jahr 2018 stark beeinflusst haben – sich verschieben. Wir glauben zwar nicht, dass die Geldpolitik in der Eurozone selbst viel Spielraum bietet, um den Euro gegenüber dem Dollar stark anzukurbeln, da wir prognostizieren, dass die erste Zinserhöhung im Euroraum erst September 2019 erfolgen wird. Der Euro wird von der Geldpolitik in den USA getragen. Wir erwarten dass Mitte 2019 eine spürbare Abschwächung der US-Wirtschaft eintreten wird und dass der EUR – trotz der fiskalischen und politischen Situation in Italien – gegenüber dem Dollar Fortschritte machen wird.