Kurze Flashs auf die wirtschaftlichen bzw. Börsen-Highlights der Woche:

Unterschiedliche Ausgangslage in Amerika und Europa

Die Konjunkturdaten der USA stellen weiterhin ein fast perfektes Szenario dar. Der Einkaufsmanagerindex Chicago stieg im August deutlich von 44,3 auf 48,7 an. Trotz der hohen Zinsen signalisiert der Index damit eine Aufhellung der Stimmung unter den befragten Unternehmen, wenngleich das Niveau weiterhin kontraktiv ist. Die persönlichen Einkommen der US-Bürgen sind im Juli zwar mit +0,2% etwas weniger stark gestiegen als prognostiziert, dafür sind hingegen die Ausgaben mit +0,8% deutlicher geklettert als erwartet. Anhaltende Konsumfreude ist für die US-Wirtschaft essentiell. Der Core PCE-Preisindex entwickelte sich mit +0,2% ggü. Juni bzw. +4,2% im Jahresvergleich exakt wie prognostiziert. Dieses von der US-Notenbank favorisierte Maß für die gesamten Konsumausgaben (ohne die volatilen Elemente Nahrungsmittel und Energie) steht auf einem Level, der es der FED erlaubt, den September ohne weitere Zinserhöhung durchzuwinken. Zumindest scheint das die vorherrschende Meinung der Investoren zu sein, denn der Bondmarkt verhielt sich nach Veröffentlichung der Zahlen durchaus freundlich. Es kommt nun noch auf den heute anstehenden großen Arbeitsmarktbericht an, ein zu angespannter Stellenmarkt könnte Preisängste via hoher Lohnzuwächse auslösen. Relevant wird daher nachher außerdem auch die Veröffentlichung der Aug-Stundenlöhne (e +0,3%). Zu schwach darf der Jobreport aber auch nicht ausfallen, damit am Markt keine Rezessionsängste aufkommen. Erwartet werden unter Ausklammerung der Landwirtschaft 170T neue Stellen.

Das Bild in Europa ist angespannter. Zwar haben sich auch hierzulande die Verbraucherpreise exakt wie erwartet entwickelt, es fehlen aber die positiven Aufbruchssignale aus der Wirtschaft. Da sich die Preise im Gegensatz zu den USA in den letzten Monaten kaum zurückgebildet haben, müsste die EZB eigentlich nachjustieren – was aber wohl wegen der vielen Nationen mit unterschiedlichen Ausgangsszenarien und Interessen nicht stattfinden wird. Die Gefahr einer Stagflation ist zumindest in der Eurozone durchaus realistisch. Neue Impulse zumindest für die Exportwirtshaft könnten jedoch kommen, falls die chinesische Regierung ihre Stimulanzen weiter hochfährt. So haben die chinesischen Banken – die unter starkem Regierungseinfluss stehen – ihre Einlagenzinsen gesenkt. Damit soll eine „Entsparung“ angeregt und die Bürger zum Kauf von Gütern animiert werden. Zudem wurde die Mindestreserveanforderung auf die Devisenbestände von Finanzinstituten gesenkt, um so Liquidität zu schaffen. Außerdem wurden steuerliche Vergünstigungen für Familien und die Erleichterung von Ratenabsenkungen auf Immobilienkredite beschlossen. Der Caixin-Index vermeldete heute – im Gegensatz zur offiziellen Statistik gestern – dass der August-PMI für das verarbeitende Gewerbe mit 51 nun wieder expansiv ist. Es ist der höchste Wert seit Februar.

Wie geht es nun weiter an den Märkten?

Die amerikanische Konjunktur zeigt sich bisher extrem resistent gegen die Zinserhöhungen der Fed. Ich persönlich erwarte nicht, dass dies anhält und die verschärften Finanzierungsbedingungen noch Ihren Tribut fordern.

Die aktuelle Entwicklung unserer Fonds

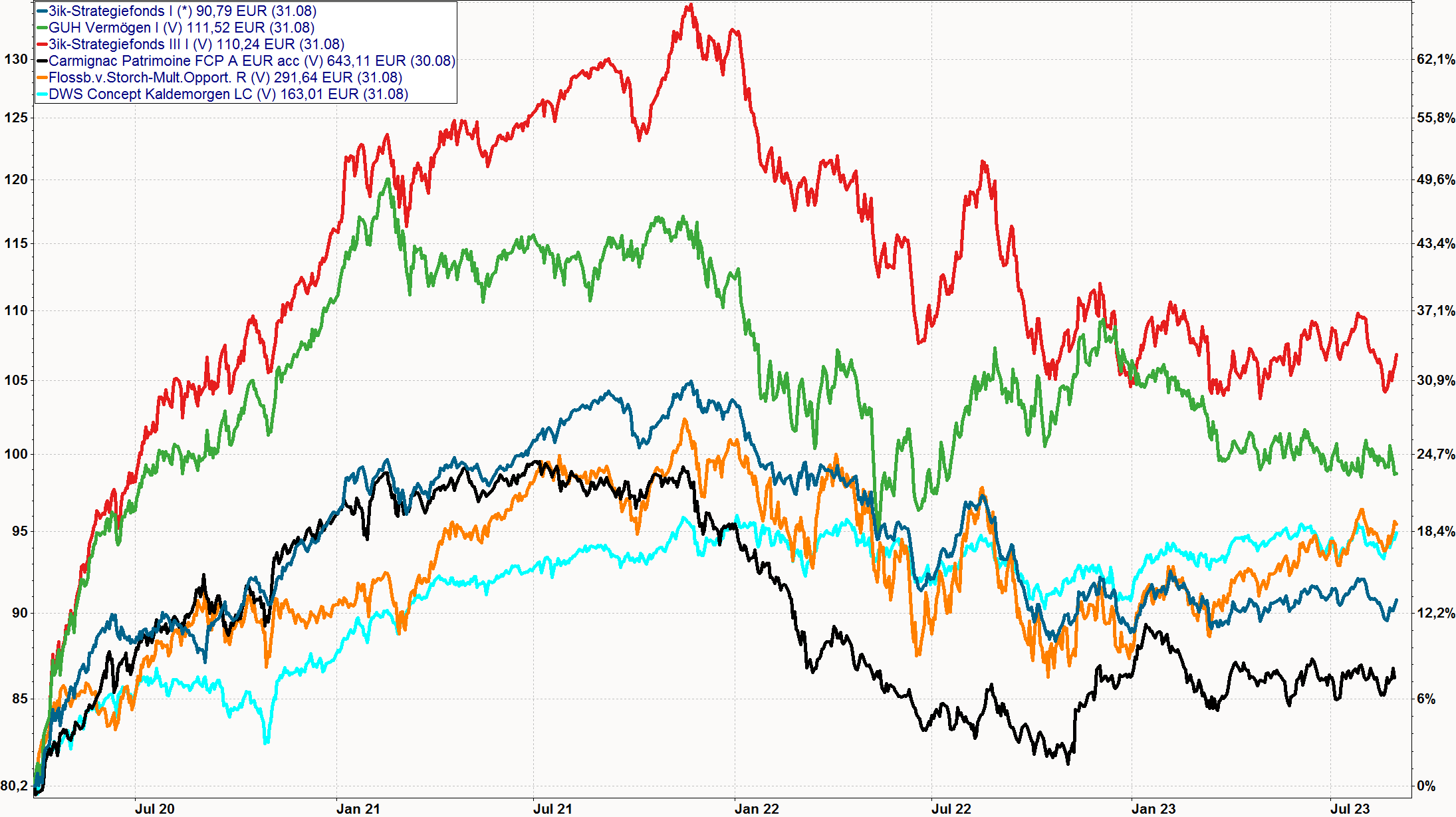

Die 3ik-Strategiefonds im Vergleich seit 01.04.2020

Kurzüberblick über die wichtigsten Märkte:

| Vorwoche |

Veränderungen | Kurse 01.09. – 19:40h |

|

| DAX: | 15.640 | +1,25%% | 15.836 |

| Euro Stoxx 50: | 4.241 | +0,99% | 4.283 |

| S&P 500: | 4.381 | +2,81% | 4.504 |

| Nikkei 225: | 31.624 | +3,43% | 32.711 (Schluss heute) |

| Shanghai Composite: | 3.064 | +2,25% | 3.133 (Schluss heute) |

Veränderung zum Freitag der Vorwoche

Rendite 10 jährige Bundesanleihen:

+2,533%

Volatilitätsindex (CBOE Volatility Index)

Die Volatilität (CBOE Volatility Index) schwankte diese Woche zwischen 15,49 und 18,09 Punkten.

Was wir für Sie getan haben…

3ik-Strategiefonds I:

Aktienfonds 20,9%**; Mischfonds 17,3%; Wandelanleihen 3,2%; Rentenfonds 38,7%; Renten Kurz 6,0%; cash 13,9%

GUH Vermögen:

Das Portfolio blieb im Wesentlichen unverändert. Flexible Absicherungen via short-Future Positionen, die auch in dieser Woche den Anteilswert sehr stabil hielten.

3ik-Strategiefonds III:

Aktienfonds 75,3%**, Mischfonds 0,0%; Wandelanleihen 0,0%; Rentenfonds 2,6%; Renten Kurz 0,0% ; cash 22,1%

| 3ik-Strategiefonds I – geringe Schwankungen – Ausschüttung per 16.11. 2022 = 2,15 Euro | ||||

|

Link zum tagesaktuellen FactSheet des 3ik-Strategiefonds I: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2023 YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 31.08.2023 |

| +2,18%% |

-6,20% | + 5,56% | -7,91% | 90,79 Euro |

| GUH Vermögen – mäßige Schwankungen – Ausschüttung per 16.11.2022 = 2,70 Euro |

||||

|

Link zum tagesaktuellen FactSheet des GUH Vermögen: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2023 YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | 31.08.2023 |

| -6,11% | -5,58% | 9,93% | -9,93% | 111,52Euro |

| 3ik-Strategiefonds III – langfristig hoher Wertzuwachs – Ausschüttung per 16.11.2022 = 4,20 Euro | ||||

|

Link zum tagesaktuellen FactSheet des 3ik-Strategiefonds III: >> FactSheet |

||||

| Wertentwicklung seit 1.1.2022YtD | Wertentwicklung 1 Jahr | Volatilität 1 Jahr | Max. Drawdown 1 Jahr | Anteilswert per 31.08.2023 |

| +2,15% | -11,96% | +10,60% | -14,59% | 110,24 Euro |

Details liefern Ihnen die tagesaktuellen FactSheets. Links siehe am Fuß dieses 3ik-Wochenberichtes.

Ausblick

siehe oben.

Die folgenden Angaben sind für die Anleger, die die 3ik-Strategiefonds im Rechtsrahmen einer lebenslang steuerbegünstigten „Private-Insuring“ – Police nutzen. Dies sind:

WFLifeCycleVersicherung bei der Ergo Life S.A.

Diese Police ist seit dem 1.7.2009 verfügbar. Das dreigeteilte Investmentkonzept wird dort im Rahmen von drei internen Fonds umgesetzt. Die Anteilswerte für die internen Fonds des Versicherungsvermögen, deren Wertermittlung am 1.7.2009 mit dem Wert 100,00 begann, sind wie folgt:

| Versicherung | Anteilswerte (Stichtag 31.08.2023) |

| WFLifeCycle I: | 98,94 € |

| WFLifeCycle II: | 139,41 € |

| WFLifeCycle III: | 150,99 € |

VIP ValorLife Versicherungen (jetzt: Youplus)

Für die Kunden, die eine Police bei der ValorLife Versicherung besitzen, gilt ebenfalls: Die internen Fonds, die für die VIP ValorLife 99 D Policen geführt werden, sind seit Anfang 2012 genauso zusammengesetzt wie die oben beschriebenen 3ik-Strategiefonds. Die Wertentwicklung dieser Policen folgt damit der Wertentwicklung der 3ik-Strategiefonds.

Autor des 3ik-Wochenberichtes:

|

Hans Heimburger CIO

Gies & Heimburger – Die Vermögensverwalter |

Links zu den tagesaktuellen FactSheets:

|

|

|

| 3ik-Strategiefonds I geringe Schwankungen |

GUH Vermögen mäßige Schwankungen |

3ik-Strategiefonds III langfristig hoher Wertzuwachs |

| >> zum FactSheet | >> zum FactSheet | >> zum FactSheet |